Sazby hypoték v září spíše stagnovaly. Titulní index průměrných nabídkových úrokových sazeb klesl o pouhé 2 setiny procentního bodu na 2,56 %. Oproti tomu průměrná cena bytů vzrostla ze srpnových 1,8 mil. Kč na 1,81 milionu. Titulní index dostupnosti bydlení, vyjadřující jak velkou část čistého příjmu musí domácnost vynaložit na splátku hypotéky, v září vzrostl z 30,1 % na 30,3 %.

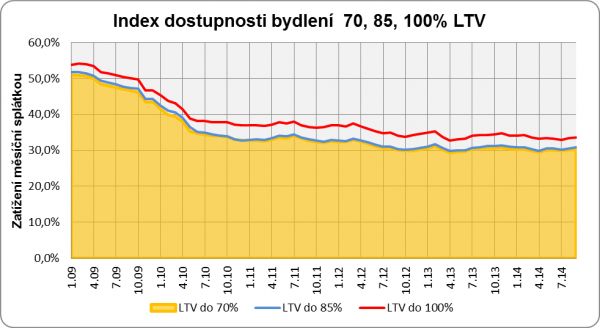

Meziročně je nyní míra dostupnosti bydlení srovnatelná. Loni touto index dosahoval hodnoty 30,6 % a rekordní minimum dosažené v dubnu 2013 leží jen o 1 procentní bod níže. Stále tedy přetrvává příznivá situace pro pořízení bydlení. Důkazem budiž srovnání s obdobím před pěti lety, kdy index dostupnosti dosazoval téměř 50ti procent (9/2014: 46,6%). Jinými slovy domácnosti tehdy za měsíční splátku hypotéky vynakládaly zhruba polovinu čistého měsíčního příjmu. Nyní je to necelá třetina.

Index dostupnosti bydlení IDB70 (všechny byty, celá ČR, 70 % LTV) v září vzrostl z 30,1 % na 30,3 %.

Index 85% LTV vzrostl z 30,4 % na 30,8 %

Index 100% LTV vzrostl z 33,4 % na 33,5 %

Dostupnost v regionech

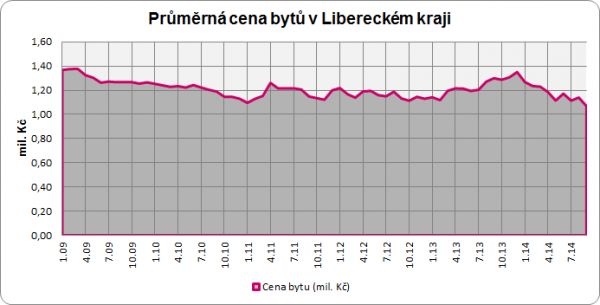

Celorepublikový index však nevypovídá nic o situaci a míře dostupnosti bydlení v jednotlivých krajích ČR. Řebříčku regionů s nejlepší dostupností bydlení dlouhodobě kraluje Ústecký a Moravskoslezský kraj. Pod 20% hranicí se dlouhodobě pohybuje také kraj Vysočina a nyní do této skupiny regionů nově přibyl také Liberecký kraj. Hodnota indexu dostupnosti bydlení zde během uplynulého měsíce klesla z 20,6 % na 19,3 %. Příčinou tohoto poklesu je dlouhodobý propad průměrných cen bytů, který se aktuálně zastavil na 1,07 milionech korun. Přitom ještě loni v září průměr za Liberecký kraj činil 1,30 milionu korun.

Opačný extrém představuje Praha, kde průměrná cena bytu meziměsíčně vzrostla o dalších 170 000 Kč na 4,38 milionu korun. V meziroční srovnání průměrné ceny bytů v hlavním městě povyskočily o 680 000 Kč, a index dostupnosti bydlení zde dosahuje vysoce nadprůměrných 67,9 %, tedy více než dvojnásobku celorepublikového průměru.

Index návratnosti bydlení (INB)

Index návratnosti bydlení vyjadřující kolikanásobek čistého ročního příjmu musí průměrná česká domácnost vynaložit na pořízení bytu v předem definovaném standardu. Do výpočtu tedy nevstupují náklady na financování pořízení bydlení. V září index opět povyrostl a jeho hodnota aktuálně činí 4,74. Jinak řečeno, průměrná česká domácnost musí nyní statisticky na pořízení bytu v ceně 1,81 mil. Kč (průměr ČR za všechny byty) vynaložit zhruba 4,7násobek ročního příjmu.

Ve statistikách návratnosti bydlení se samozřejmě projevil prudký nárůst cen v Praze, takže návratnost bydlení zde dosahuje více než 10násobku čistého ročního příjmu. V Praze se na této úrovni index pohyboval naposledy v červnu 2009. Mezi regiony s nejlepší návratností bydlení dlouhodobě patří Ústecký kraj, Moravskoslezský kraj a Vysočina. Na opačném konci je potom podobně jako v případě indexu dostupnosti bydlení kromě Prahy také Olomoucký a Karlovarský kraj.

Pokles sazeb přibrzdil

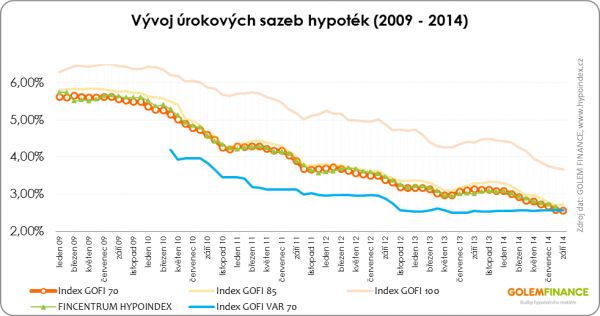

Září zpravidla bývá obdobím, kdy se banky předhánějí v nejrůznějších akcích a sazby klesají. Letošní září bylo v tomto ohledu jiné. Sazbami zahýbaly pouze 3 banky a počet spuštěných akčních nabídek se rovněž pohyboval pod obvyklým průměrem. Výsledkem je výrazné zpomalení tempa poklesu úrokových sazeb. Zatímco v srpnu sazby propadly během 30 dnů o desetinu procenta, nyní byly změny mnohem mírnější.

Hypotéky s 5letou fixací a 70% LTV: Titulní index průměrných nabídkových úrokových sazeb GOFI 70 klesl v září o pouhé 2 setiny procentního bodu z 2,58 % na 2,56 %. V porovnání se stejným obdobím jsou nyní sazby hypoték poskytovaných ve výši odpovídající maximálně 70 % zástavního hodnoty nemovitosti o více než půl procenta levnější. Loni touto dobou index GOFI 70 dosahoval hodnoty 3,12 %.

Fixace na 5 let, 85% LTV Změnu dosavadního trendu zaznamenaly také sazby hypoték do 85 % LTV. Průměrná nabídková úroková sazba meziměsíčně vystoupala z dosavadního rekordního minima 2,69 % o 4 setiny procentního bodu vzhůru na 2,73 %. Oproti loňskému roku však banky 85procentní hypotéky nabízejí stále o více než půl procentního bodu levněji. Loni touto dobou index GOFI 85 dosahoval hodnoty 3,29 %.

Fixace na 5 let, 100% LTV: Index GOFI 100 oproti loňskému září ztratil 0,73 procenta. Jeho aktuální hodnota činí 3,67 %, což znamená po srpnových 3,71 % další prohloubení historického minima. Jako u vytržení si nyní musejí připadat klienti, kterým nyní končí 5letá fixace úrokové sazby, neboť sazby 100% hypoték za tu dobu klesly téměř o více než 3 procentní body. Vždyť ještě v září 2009 index GOFI 100 dosahoval 6,46 %.

Pro srovnání s indexem reálných cen: Ukazatel průměrných úrokových sazeb hypoték sjednaných v daném měsíci sleduje FINCENTRUM HYPOINDEX. Ten v srpnu klesl z 2,72 % na 2,65 % a s ohledem na vývoj nabídkových úrokových sazeb a indexů GOFI očekáváme, že se jeho hodnota co nevidět přiblíží hranici 2,50 procenta.

Kdy dosáhnou sazby úrokového dna?

Důležitou roli z pohledu fixních sazeb hraje vývoj cen zdrojů na mezibankovním trhu, která se částečně odvíjí od úrokové politiky České národní banky. V tuto chvíli sazby na mezibankovním trhu vykazují naznačují stabilní prostření. Nicméně po zářijové stagnaci očekáváme v říjnu nárůst konkurenčních tlaků a další mírný pokles úrokových sazeb. Indexy dostupnosti bydlení si však půjdou vlastní cestou a pozvolna porostou. Žádnou skokovou změnu však v následujících měsících neočekáváme a stále budou panovat vhodné podmínky pro pořízení vlastního bydlení.

Byty jsou opět o něco dražší

Ekonomická recese v letech 2008 – 2013 způsobila na českém realitním trhu pokles cen nemovitostí. Podle aktuálních dat portálů realitycechy.cz a realitymorava.cz ovšem v loňském roce došlo k dosednutí cen na pomyslné dno. Letošní rok je již ve znamení mírného vzestupu. A jak se tedy vyvíjely ceny bytů v letošním roce?

Za poslední měsíc (1. 9. – 1. 10. 2014) došlo k postupnému zvýšení nabídkových cen u všech kategorií bytů. Byty 1+1 jsou aktuálně v porovnání s předchozím měsícem dražší o 11 148 Kč (+1,34 %). Byty 2+1 podražily za poslední měsíc o 8 794 Kč (+0,77 %) a byty 3+1 se nyní nabízí dráž než na začátku září o 11 704 Kč (+0,87 %).

Kromě bytů 2+1 (-2,11 %) se všechny kategorie aktuálně nabízejí také dráž než na začátku letošního roku. Za posledních 10 měsíců (1. 1. – 1. 10. 2014) vzrostly ceny u bytů 1+1 o 1,12 % a byty 3+1 jsou v porovnání se začátkem roku dražší o 3,28 %.

Postupný nárůst cen bytů 3+1 naznačovala již loňská data. V období leden – říjen 2013 byly totiž na vzestupu právě byty 3+1, které za toto období podražily o 0,39 %. Šlo o jedinou kategorii, která zaznamenala růst svých cen. U všech ostatních docházelo ještě k poklesu. Byty 2+1 za prvních deset měsíců roku 2013 ztratily -7,01 % a byty 1+1 dokonce zlevnily o -12,3 %.

Nízké úrokové sazby hypotečních úvěrů se podepisují nejen na zvýšené poptávce po vlastním bydlení, ale také na vyšších částkách nových hypoték. Mnoho lidí si raději půjčí vyšší částku a dosáhnou tak na větší nebo kvalitnější bydlení. Což může být důsledkem růstu cen u bytů 3+1 oproti kategorii 2+1, která patřila v letech 2008 – 2013 k nejpreferovanějším. Menší byty kategorie 2+1 jsou pro mnoho mladých rodin z pohledu komfortu již nevyhovující. Častěji tedy vyhledávají byty s více pokoji, aby byli připraveni na případné rozšíření rodiny.

Zdroj: GOLEM FINANCE, www.realitycechy.cz a www.realitymorava.cz